Q22.地代家賃について消費税経理の注意点を教えてください。

本日のテーマは「地代家賃×消費税」です。

はじめに

地代家賃として処理する項目は、店舗家賃、事務所家賃、社宅借上家賃、駐車場使用料等です。たくさんの種類がありますね。課税仕入れになるものとならないものがありますので、支出内容を確認し、正確に課税区分を判断していく必要があります。会計ソフトでは課税仕入れが初期設定になっていることが多いので、課税仕入れでない取引を入力する際には注意するようにしましょう。

店舗事務所・倉庫等の支払家賃

まずは店舗事務所・倉庫等の支払家賃についてです。

店舗事務所・倉庫等の支払家賃、家賃と共に支払う共益費等は消費税の課税取引となります。そのため課税仕入れと処理することになります。

また、契約時に支払う礼金も課税取引となりますので、支払をした課税期間の仕入税額控除の対象することができます。

注意が必要なのが、敷金です。敷金は退出後に返還されるお金が返ってくるという、単なる返金ですので課税仕入れとすることはできません。

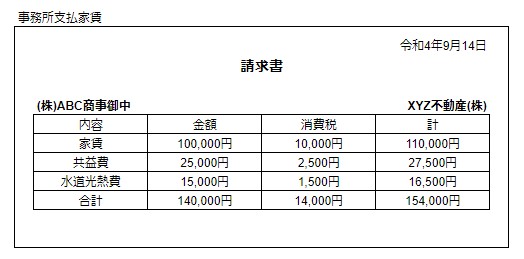

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 | 摘要 |

| 支払家賃 | 課税仕入 | 137,500円 | 現金預金 | 対象外 | 154,000円 | XYZ不動産 9月分家賃 |

| 水道光熱費 | 課税仕入 | 16,500円 | XYZ不動産 9月分水道光熱費 |

駐車場の使用料

次に駐車場の使用料を見ていきましょう。

駐車場の使用料は消費税の課税取引となります。そのため課税仕入れと処理することになります。しかし、更地(地面の整備または区画、フェンス等を設置していない状態)を駐車場として貸している場合(いわゆる青空駐車場)は土地の貸付として非課税取引になります。そのため課税入れとして処理することはできません。

社宅の借上家賃

従業員等の社宅とするために借り上げた賃貸マンション等の支払家賃は、住宅の貸付として非課税取引となります。そのため、課税仕入れとして処理することはできません。

尚、従業員から回収する社宅使用料も非課税取引となります。そのため非課税売上げとして処理をすることとなります。

支払地代

土地の貸付は非課税取引となります。そのため土地を借りた場合の支払地代は、課税仕入れとして処理することはできません。ただし、賃借期間が1カ月未満と短期の場合には、課税取引となります。そのため課税仕入れとして仕入税額控除の対象とすることができます。

また、店舗利用に伴い土地が使用する場合は、土地部分も含めて課税取引となります。そのため、課税仕入れとして処理することができます。

例えば、店舗を敷地と共に賃借した場合で、店舗家賃55,000円、敷地地代30,000円と区分されていても合計85,000円全額が課税仕入れとなります。

| 課税仕入れになる | 課税仕入れにならない |

| 事務所、店舗、倉庫の支払家賃 駐車場使用料(青空駐車場は課税仕入れにならない) |

土地の賃借料(1カ月未満、施設利用は除く) 社宅借上家賃) |

本日の内容は以上となります。